Rozdíl mezi spořením a investováním

Hledáte tipy jak začít ukládat či zúročovat vaše peníze? Máte za cíl naspořit první milion nebo se zajistit na stáří? Jste na správném místě. Na dalších pár řádcích si řekneme, na co je dobré dát pozor na začátku, na co se soustředit z dlouhodobého hlediska a jaký je vlastně rozdíl mezi spořením a investováním.

Hlavním a nejdůležitějším rozdílem mezi spořením a investováním je míra rizika ztráty. Čím větší riziko, tím vyšší výnos. Ze statistik zveřejněných finančními institucemi vyplývá, že každý člověk (bez ohledu na věk) vlastní alespoň jeden finanční produkt. Osobní účet, penzijní připojištění, stavební spoření, životní pojištění, hypoteční úvěr, kreditní kartu či jinou formu půjčky. To jsou základní produkty, které jsou nabízeny různými finančními poradci. Vynášejí vám ale opravdu tolik? Netratíte díky nim zbytečně moc? Neexistuje na trhu jiné řešení? Nezajímá se váš finanční poradce v první řadě o provizi a až potom o vaši finanční situaci?

Charakteristika spoření

Spoření je činnost, kdy si každý měsíc nebo rok odkládáte část svých peněz stranou. Po několika letech se peníze nahromadí a vy je můžete využít na nákup auta, dovolenou nebo opravu bytu. V lepších případech získáte 1% zúročení p.a. (per annum = roční úroková míra) – např. u spořících účtů nebo termínovaných vkladů.

U spoření je riziko ztráty za normálních okolností nízké a vklady u bankovních institucí jsou navíc pojištěny. Spoření je nejlepším způsobem, jak shromáždit finanční prostředky na nákup nákladnějších věcí nebo financování zvláštní události v případě, že nechcete nakupovat na dluh (zařízení domácnosti, exotická dovolená, svatba apod.).

Oproti investování však spoření poskytuje nižší výnos, který je navíc zatížen 15% srážkovou daní. Také je více vystaveno inflačnímu riziku. Měli byste proto porovnávat výši úroku z vkladu po odpočtu daně s očekávanou inflací a pokud by měla reálná hodnota vašeho vkladu klesnout, měli byste zvážit investování peněz na finančních trzích.

Stavební spoření

Stavební spoření je účelový druh spoření, při kterém vkladatel dlouhodobě ukládá finanční prostředky u specializované banky nebo stavební spořitelny. V průběhu spoření lze čerpat státní podporu. Po jeho skončení a při splnění podmínek má majitel stavebního spoření nárok na úvěr ze stavebního spoření. Stavební spoření tak dohromady spojuje v jeden kompaktní celek prvek spoření, čerpání státní podpory a zároveň poskytnutí účelového úvěru, který je zpravidla charakterizován nízkými a pevnými úrokovými sazbami po celou dobu jeho splácení.

Proč je stavební spoření o něco lepší než klasické spoření? Na základě vámi naspořených peněz získáte navíc státní příspěvky ve výši 10 % z naspořené částky v daném roce, maximálně však 2 000 Kč. Pokud tedy v každém roce vložíte na stavební spoření 20 000 Kč, státní podpora dosáhne maximální výše 2 000 Kč. Na českém trhu figuruje 5 stavebních spořitelen, jejich úroková míra se pohybuje mezi 0,1 % a 1,5 %. Pokud si chcete spočítat, kolik našetříte se stavebním spořením včetně úroků a státní podpory, použijte spořící kalkulačku (ZDE).

Investování

Investování je na druhou stranu jakýmsi divokým mořem bez jistot. Nikdo vám nemůže zaručit předem přesný výnos či ztrátu. A pokud někdo něco takového slibuje, utíkejte raději k jinému finančnímu poradci. V případě, že si ale sami nastavíte rizikovou míru, se kterou dokážete žít, máte vyhráno.

Investování představuje ukládání peněz do takových finančních nástrojů, u kterých můžete ztratit počáteční hodnotu vaší investice. Na druhou stranu však můžete také získat mnohem vyšší výnos než u spoření. Pokud budete investice držet déle než půl roku, nemusíte platit daň z výnosů. To, jaký výnos bude z investice v budoucnosti realizován, závisí na:

- výši vyplacených dividend (u akcií) a úrokových výnosů (u dluhopisů)

- růstu a vývoji společnosti, do které investujete

- rizicích, která jsou s investicí spojená

- vývoji úrokové míry na finančních trzích

- délce investice

Investování vám zajistí vyšší výnos, ale také přináší vyšší riziko…

Investiční příklady

PŘÍKLAD Č. 1: Za jak dlouho dosáhnu milionu korun?

Měsíční odkládaná částka 1 000 Kč, pro jednoduchost předpokládejme 0 % zdanění.

Naspoření milionu korun za 83 let a 4 měsíce.

V případě investování při úrokové míře 6 % p.a. dosáhnete jednoho milionu korun za 30 let a 5 měsíců.

Rozdíl je v tzv. složeném úroku, který byl právem nazván osmým divem světa. Složený úrok znamená, že se vám začnou úročit předchozí získané úroky.

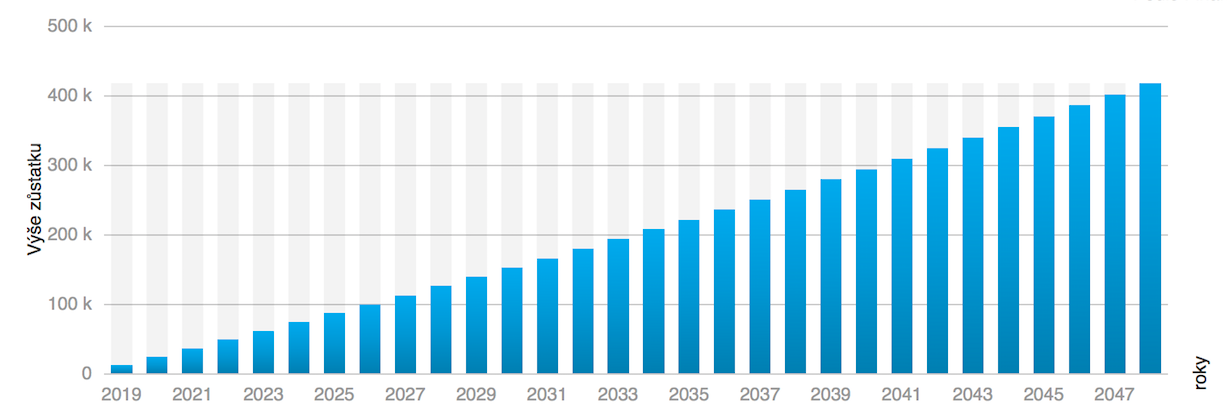

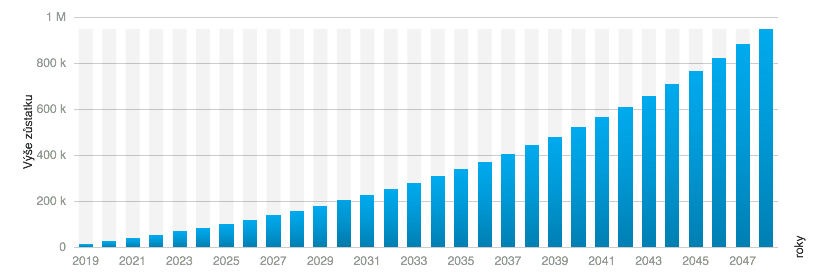

PŘÍKLAD Č. 2: Mám 30 let do důchodu a mohu odkládat 1 000 měsíčně bokem. Jak dosáhnout spořením či investováním největší částky?

30 let

1 000 Kč měsíčně

úroková míra 1 %

Díky spoření budu za 30 let mít 417 418,17 Kč.

úroková míra 6 % p.a.

Investováním dosáhnu za 30 let na 948 698,23 Kč.

Sledujte také rozdíl ve tvaru křivek na obrázcích nahoře. U ,,spořícího” grafu vidíme lineární křivku (konstantní roční přírůstky). U ,,investičního” grafu krásnou exponenciální křivku, která bývá v anglické literatuře označovaná jako tzv. hockey stick.

Tipy

- Čím dříve začnete, tím lépe!

- Začněte klidně i s pár stovkami měsíčně, dejte ale pozor na různé poplatky.

- Nastavte si míru rizika, která je vám příjemná.

- Zkuste dvě různé strategie investování – jednu střednědobou (5 let), druhou dlouholetou (30 let).

- Spořte krátkodobě. Potřebujete našetřit na novou pračku a nechcete si půjčovat? Odložte každý měsíc stranou 800 Kč a za rok si můžete pořídit pračku z vlastních peněz.

- Neunáhlujte se s nákupy. Počkejte dva týdny a pokud se vám ty kalhoty ve výloze pořád líbí a stále je potřebujete, kupte si je. Nebo raději kupte pár akcií společnosti, jejíž produkty milujete a často kupujete, určitě nejste sami.

- Dodržujte váš rozpočet (pokud si nejste jistí, jak udržet váš osobní rozpočet na uzdě, tak si přečtěte náš článek ZDE)

- Založte si tabulku, kde budete všechny své investice do různých produktů každý měsíc sledovat. Konečný zůstatek, měsíční příspěvky, cíl na konci roku.